Pensionskassengeld anlegen: So investierst du dein PK-Geld richtig in der Schweiz

Mit der Pensionierung bekommst du oft einen grossen Betrag aus der Pensionskasse ausbezahlt – ein gutes Gefühl, aber auch eine grosse Verantwortung. Damit dein Geld dich jahrzehntelang begleitet, braucht es mehr als nur ein Sparkonto. In diesem Guide erfährst du, wie du dein Pensionskassengeld in der Schweiz so anlegst, dass es dir Sicherheit, Flexibilität und planbare Auszahlungen bringt.

Was tun mit dem Pensionskassengeld?

Wer sich in der Schweiz bei der Pensionierung für den Kapitalbezug entscheidet, erhält oft mehrere hunderttausend Franken auf einen Schlag. Das klingt nach grosser Freiheit, bedeutet aber auch Verantwortung. Ohne einen klaren Plan kann das Geld schneller schwinden, als man denkt. Denn was auf den ersten Blick nach Freiheit klingt, kann langfristig zur finanziellen Herausforderung werden und Risiken bringen.

💡 Lesetipp: Du überlegst noch, ob du bei der Pensionierung eine Rente oder das Kapital wählen sollst? In unserem Artikel „Kapitalbezug oder Rente? vergleiche wir beide Optionen im Detail.

Viele Pensionierte stellen sich die gleiche Frage: Soll ich mein Pensionskassengeld einfach auf dem Sparkonto lassen, in Immobilien investieren oder lieber langfristig anlegen?

Die Risiken traditioneller Optionen

- Auf dem Sparkonto verliert dein Kapital Jahr für Jahr an Kaufkraft – die Inflation nagt leise, aber konstant am Vermögen.

- Immobilien sind zwar beliebt, aber teuer in Unterhalt und wenig flexibel, wenn du z. B. später auf das Geld zugreifen möchtest.

- Die AHV-Rente allein reicht in den meisten Fällen nicht aus, um den gewohnten Lebensstandard im Ruhestand zu halten.

Die bessere Lösung: PK-Geld gezielt anlegen

Mit einer passenden Anlagestrategie kannst du dein Vorsorgekapital so nutzen, dass es dich über Jahrzehnte zuverlässig unterstützt:

- Kapital erhalten oder vermehren – durch eine ausgewogene Mischung aus Sicherheit und Wachstum

- Planbare Auszahlungen – z. B. über einen Entnahmeplan als „private Rente“

- Flexibel bleiben – auch bei unerwarteten Ausgaben oder veränderten Lebensumständen

Ein klarer Plan gibt dir Sicherheit – und sorgt dafür, dass dein Kapital nicht brachliegt, sondern für dich arbeitet.

Starte jetzt: Selma zeigt dir, wie du dein Pensionskassengeld sinnvoll und sicher anlegst – mit einer individuellen Strategie, kostengünstigen ETFs und der Freiheit, jederzeit auf dein Kapital zuzugreifen. So bleibst du flexibel, behältst die Kontrolle und kannst deinen Ruhestand sorgenfrei geniessen.

Dein kompletter Video-Guide zur Pensionierung in der Schweiz

👉 Möchtest du lieber zuhören statt lesen? Dann ist dieses Video genau das Richtige für dich.

In diesem Video erfährst du alles, was du zur Pensionierung in der Schweiz wissen musst. Wir begleiten dich von der Entscheidung zwischen Kapitalbezug und Rente, über die richtige Anlagestrategie, bis hin zum Entnahmeplan und dem Selma Ruhestandsmodus. Schritt für Schritt zeigen wir dir, wie du deine Pension clever und entspannt planst.

Patrik Schär, CEO von Selma Finance und CFA, führt dich durch die wichtigsten Fragen rund um Kapitalbezug und Rente. Unterstützt wird er von Dr. Stefan Jaecklin, Investor, Verwaltungsrat bei Selma – und bald selbst Pensionierter. Er bringt die Praxis-Perspektive ein und teilt eigene Erfahrungen.

Welche Anlagestrategie ist im Ruhestand sinnvoll?

Wer sein Pensionskassengeld anlegt, steht vor einer komplexen Aufgabe: Die Strategie muss Sicherheit bieten, aber gleichzeitig ermöglichen, dass das Kapital über viele Jahre hinweg tragfähig bleibt. Anders als in jungen Jahren stehen nicht Renditemaximierung und Risikobereitschaft im Vordergrund. Sondern Kapitalerhalt, Flexibilität und planbare Auszahlungen.

Gerade beim Kapitalbezug im Rahmen der Pensionierung ist es wichtig, strukturiert vorzugehen. Folgende Grundprinzipien haben sich bewährt.

Sicherheit und Flexibilität kombinieren

Ein durchdachter Anlageplan für den Ruhestand beginnt mit der richtigen Aufteilung: Ein Teil des Kapitals – oft 20 bis 40 % – wird als Liquiditätsreserve gehalten. Dieses Geld steht für kurzfristige Ausgaben oder unerwartete Ereignisse zur Verfügung und wird nicht dem Marktrisiko ausgesetzt.

Der übrige Anteil wird breit gestreut investiert, typischerweise über ETFs in verschiedene Anlageklassen wie Aktien, Anleihen, Rohstoffe oder Immobilien. Diese Kombination ermöglicht es, vom langfristigen Kapitalwachstum zu profitieren – ohne bei jeder Marktschwankung in Panik zu verfallen.

Fokus auf Kapitalwachstum statt laufendes Einkommen

Viele Pensionierte orientieren sich an Anlagen mit regelmässigen Erträgen wie Dividenden oder Zinsprodukten. Doch: In der Schweiz sind Dividenden und Zinsen voll steuerpflichtig – während Kapitalgewinne steuerfrei bleiben.

Ein Anlagekonzept mit Fokus auf Wertsteigerung kann langfristig effizienter sein. Gerade wenn das Ziel lautet, über 20 Jahre hinweg kontrollierte Entnahmen zu tätigen, lohnt sich ein Portfolio mit wachstumsorientierten Anteilen, angepasst an das individuelle Risikoprofil.

Strukturierte Entnahmen statt spontane Entscheidungen

Ein sogenannter Entnahmeplan (auch Auszahlungsplan genannt) hilft dabei, das Vorsorgevermögen systematisch zu nutzen – ohne es zu früh zu verbrauchen oder zu wenig davon zu haben. Ein verbreiteter Ansatz: 4 % Entnahme pro Jahr, verteilt auf monatliche Auszahlungen.

Dieser Plan kann regelmässig angepasst werden – je nach Marktlage, Lebenssituation oder Gesundheitskosten. Wichtig ist dabei eine fortlaufende Überprüfung, ob das Portfolio noch zur persönlichen Situation passt.

Vergiss nicht!

Die 4 %-Regel heisst: Du kannst dir jährlich rund 4 % deines Startvermögens auszahlen – so reicht dein Kapital im Schnitt für 30 Jahre.

Schritt für Schritt: Wie du dein PK-Gelder richtig anlegst

Wer sein Pensionskassengeld sinnvoll nutzen möchte, braucht mehr als nur ein gutes Bauchgefühl. Denn: Eine einmalige Fehlentscheidung kann schwer rückgängig gemacht werden – und über Jahrzehnte hinweg finanzielle Folgen haben. Deshalb ist es wichtig, strukturiert vorzugehen. Hier sind die fünf Schritte, mit denen du dein Vorsorgekapital sicher und zielgerichtet anlegen kannst:

Schritt 1: Verschaffe dir einen Überblick

Bevor du dein Pensionskassengeld anlegst, solltest du dir ein genaues Bild deiner finanziellen Situation machen. Wichtig ist zu verstehen, wie viel Einkommen dir im Ruhestand zur Verfügung steht – und welchen Betrag du mit deinem Kapital abdecken musst.

Dabei hilft ein einfacher Budgetplan: Notiere alle fixen Einnahmen wie AHV, Rentenansprüche des Ehepartners oder Mieteinnahmen. Stelle dann deine monatlichen Ausgaben gegenüber – etwa für Miete, Krankenkasse, Steuern, Lebenshaltung und Hobbies. Berücksichtige auch unregelmässige oder künftige Kosten wie Reisen, medizinische Ausgaben oder grössere Anschaffungen.

So erkennst du, wie hoch die monatliche Lücke ist, die du mit deinem Pensionskassengeld langfristig decken musst – und wie viel davon investiert werden kann.

💡 Tipp

Plane lieber zu vorsichtig als zu optimistisch – kleine Unterschätzungen summieren sich schnell.

Schritt 2: Dein Pensionskassengeld mit dem 3-Topf-Modell strukturieren

Sobald du einen Überblick über deine Einnahmen und Ausgaben hast, stellt sich die nächste zentrale Frage: Wie teilst du dein Pensionskassengeld so auf, dass es dir Sicherheit gibt – und gleichzeitig langfristig für dich arbeitet?

Eine bewährte Methode in der Ruhestandsplanung ist das sogenannte 3-Topf-Modell. Dabei teilst du dein Vermögen nicht zwingend in separate Konten auf, sondern strukturierst es gedanklich in drei Bereiche. Dieses Modell hilft dir, auch bei Marktschwankungen ruhig zu bleiben und dein Geld über viele Jahre sinnvoll einzusetzen.

Topf 1: Liquidität für die nächsten 2–3 Jahre

Dieser Teil deckt deine laufenden Ausgaben und ungeplante Kosten. Er liegt sicher auf einem Konto und wird nicht investiert. So vermeidest du, in schwachen Börsenphasen Anlagen verkaufen zu müssen.

Als Faustregel gilt: Halte Kapital für etwa zwei bis drei Jahre deiner geplanten Entnahmen verfügbar.

Wenn du beispielsweise monatlich rund 2’500 CHF aus deinem Vermögen beziehen möchtest, entspricht das einer Liquiditätsreserve von etwa 90’000 CHF (2’500 CHF × 12 Monate × 3 Jahre).

Diese Reserve sorgt für Stabilität – unabhängig davon, wie sich die Finanzmärkte kurzfristig entwickeln.

💡 Tipp: Halte diesen Betrag auf einem separaten Konto. So bleibt er klar abgegrenzt und wird nicht unbewusst im Alltag mit ausgegeben.

Topf 2: Stabil investierter Teil für die mittlere Frist

Dieser Teil ist moderat investiert und dient dazu, deinen Liquiditätstopf schrittweise wieder aufzufüllen. Schwankungen sind möglich, bleiben aber in der Regel begrenzt. Dieser Topf verbindet Sicherheit mit moderatem Wachstum.

Topf 3: Langfristig investierter Wachstumsteil

Dieser Teil bleibt breit diversifiziert investiert und ist darauf ausgerichtet, dein Vermögen langfristig vor Inflation zu schützen und kontinuierlich wachsen zu lassen. Hier kann dein Kapital über viele Jahre für dich arbeiten.

Wichtig: Die drei Töpfe sind kein starres Konstrukt, sondern ein mentales Modell. Sie helfen dir, dein Vermögen klar zu strukturieren und auch in turbulenten Marktphasen rationale Entscheidungen zu treffen – statt aus dem Bauch heraus zu reagieren.

Bei Selma wird diese Logik im Hintergrund automatisch umgesetzt: Dein Cash-Puffer wird geplant, dein Portfolio intelligent diversifiziert und dein Entnahmeplan sorgt dafür, dass du regelmässig Geld erhältst – ohne dein langfristiges Kapital unnötig zu gefährden.

💡 Tipp

Halte deine Reserve auf einem separaten Konto – so bleibt sie unangetastet und du schützt dich vor unbewusstem „Mit-Ausgeben“ im Alltag.

Schritt 3: Anlagestrategie fürs Pensionskassengeld festlegen

Sobald dein Liquiditätspolster steht, geht es um die langfristige Investition deines restlichen Vermögens. Ziel ist eine ausgewogene Strategie, die Stabilität, Rendite und Flexibilität verbindet – und dein Kapital vor Inflation schützt.

Eine gute Anlagestrategie sollte breit gestreut sein: Zum Beispiel über ETFs mit Aktien, Anleihen, Immobilien oder Rohstoffen. Ein gewisser Aktienanteil hilft dabei, langfristig vom Wachstum der Märkte zu profitieren. Ergänzt wird das oft durch Gold oder andere wertstabile Anlagen, die in Krisenzeiten für zusätzliche Sicherheit sorgen.

Wichtig ist auch die Flexibilität: Die Strategie sollte zu deinem Lebensstil, deiner Risikobereitschaft und deinem Anlagehorizont passen. Viele Pensionierte wählen eine Mischung aus Sicherheit (z. B. Anleihen, Gold) und moderatem Wachstum (z. B. Aktien).

💡 Tipp

Im Ruhestand zählt nicht maximale Rendite, sondern Stabilität – je kürzer dein Anlagehorizont, desto wichtiger ist eine ausgewogene, risikoärmere Strategie.

Schritt 4: Entnahmeplan für dein Pensionskassengeld einrichten

Nach dem Investieren stellt sich eine entscheidende Frage: Wie kannst du dein Pensionskassengeld im Ruhestand regelmässig beziehen – ohne das Risiko, es zu früh aufzubrauchen? Die Antwort ist ein gut durchdachter Entnahmeplan.

Was ist ein Entnahmeplan?

Ein Entnahmeplan funktioniert wie eine selbst bestimmte Rente. Du legst fest, wie viel Geld du dir regelmässig – z. B. monatlich oder quartalsweise – aus deinem angelegten Vermögen auszahlen möchtest. Der verbleibende Teil bleibt investiert und kann weiter Rendite erzielen. Das gibt dir Planungssicherheit und Flexibilität zugleich.

Wie viel Geld kannst du dir sicher auszahlen lassen?

Eine bekannte Faustregel für die Ruhestandsplanung ist die 4-Prozent-Regel. Sie besagt: Du kannst dir jährlich 4 % deines Startvermögens auszahlen, ohne dein Kapital zu schnell zu verbrauchen. Bei einem Vermögen von 1 Million Franken ergibt das etwa 3’300 CHF pro Monat – über einen Zeitraum von rund 30 Jahren.

Wer konservativer rechnen möchte, kann realistischere Renditeerwartungen (z. B. 2–3 %) mit der eigenen Lebenserwartung kombinieren. Daraus ergibt sich ein monatlicher Entnahmebetrag von rund 5’000 bis 5’500 CHF, wenn das Ziel ist, das Kapital bis zum statistischen Lebensende vollständig aufzubrauchen.

💡 Tipp

Bist du unsicher, wie viel du dir auszahlen kannst, ohne dein Kapital zu früh zu verbrauchen? Dann helfen dir die Expert:innen von Selma gerne mit einer persönlichen Berechnung weiter.

Schritt 5: Steuern auf dein angelegtes Pensionskassengeld verstehen

Auch im Ruhestand bleibt die Steuer ein wichtiges Thema – vor allem, wenn du dein Pensionskassengeld investierst. Denn je nach Anlagelösung und Entnahmeplan fallen unterschiedliche Steuern an, die deine effektive Rendite beeinflussen können.

Ein grosser Vorteil: Der Kapitalgewinn aus Wertzuwachs – also wenn dein investiertes Geld an Wert gewinnt – ist in der Schweiz steuerfrei. Bei einer durchschnittlichen Rendite von 5 % stammen zum Beispiel rund 3,5 % aus genau diesem steuerfreien Wertzuwachs. Nur etwa 1,5 % sind steuerpflichtige Erträge (z. B. Zinsen, Dividenden), die in der Steuererklärung unter Vermögenserträge aufgeführt werden müssen.

Damit der Aufwand für die Steuererklärung klein bleibt, lohnt es sich, auf den richtigen Anbieter zu achten: Gute Anbieter stellen dir einen kostenlosen e-Steuerauszug zur Verfügung, der alle relevanten Daten digital enthält. Du kannst diesen direkt in die elektronische Steuererklärung hochladen – und sparst dir manuelles Eintragen.

Achte darauf, ob dieser Service kostenlos ist. Denn manche Anbieter verlangen dafür Gebühren von CHF 100 oder mehr pro Jahr. Es lohnt sich also, bereits bei der Auswahl deiner Anlagelösung auf transparente Kosten und einfache Steuerintegration zu achten – damit du langfristig mehr von deinem Vermögen hast.

Wenn Kapitalbezug, dann richtig: Mit Selma

Du hast ein Leben lang gearbeitet – jetzt soll dein Geld dich tragen. Selma hilft dir, dein Pensionskassengeld klug und sicher anzulegen, damit du deinen Ruhestand so geniessen kannst, wie du es dir verdient hast: selbstbestimmt, flexibel und ohne komplizierte Finanzprodukte.

👉 Lies hier mehr zum Thema Ruhestand in der Schweiz:

- Kapitalbezug oder Rente? Was passt besser zu dir?

- Eine Checkliste für den sorgenfreie Ruhestand

- Einkommenslücke: So schliesst du sie

- Wie Selmas Pension Mode dir hilft, auf den Kurs zu bleiben

So kann dich Selma unterstützen

Selma erstellt für dich ein individuelles Portfolio und verwaltet es automatisch – abgestimmt auf deine Ziele, Risikobereitschaft und finanzielle Situation.

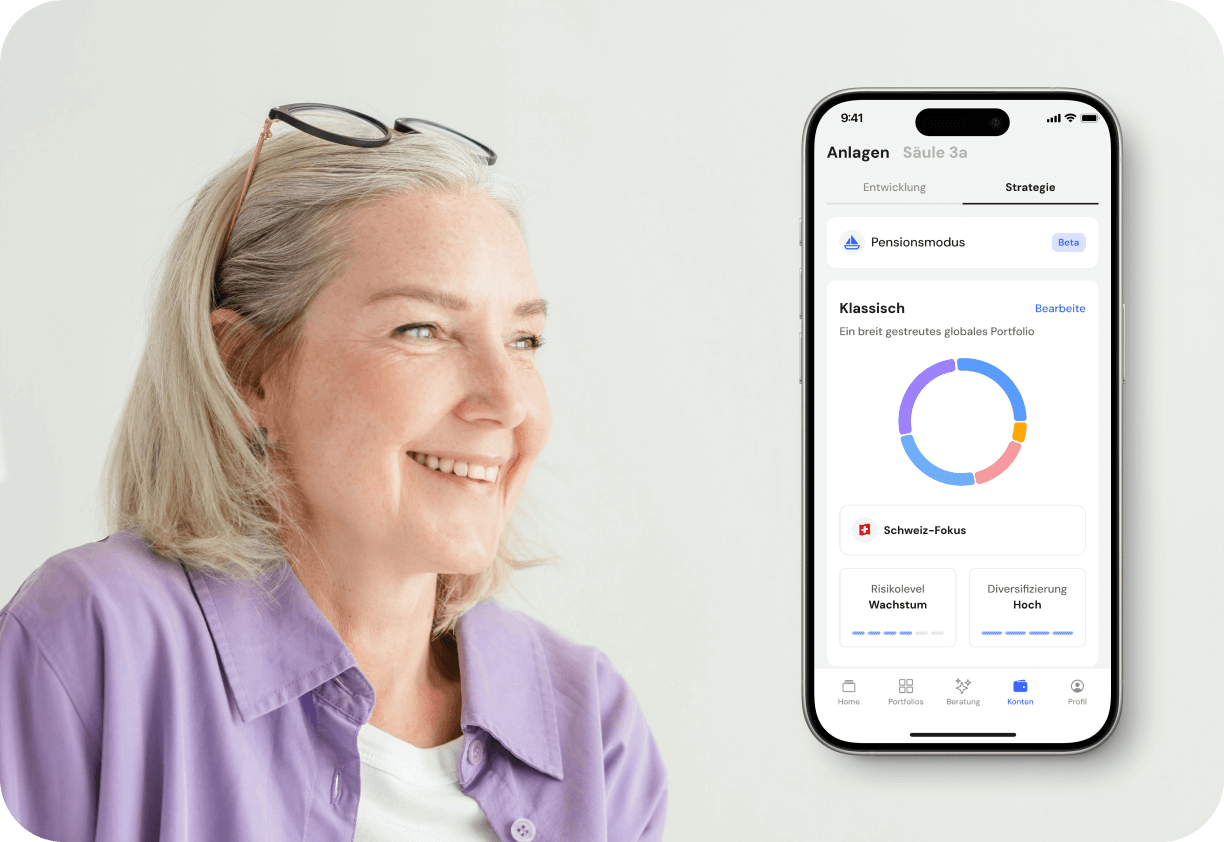

Mit dem neuen Ruhestandsmodus richtet Selma deine Geldanlage speziell auf die Bedürfnisse im Alter aus: stabil, mit Schweizer Anlagen und auf Wunsch laufenden Erträgen.

Dazu gehören:

- Ein flexibler Entnahmeplan, der deine Ausgaben deckt und dein Kapital langfristig erhält.

- Automatische Anpassungen, wenn sich Märkte oder deine Lebenslage ändern.

- Cash-Puffer-Planung, damit du in schwachen Börsenphasen keine Verluste realisieren musst.

- Echte Expert:innen + Selma AI, die dir jederzeit verständliche Antworten liefern.

Lust, gemeinsam den besten Plan für deinen Ruhestand zu finden?

Dann sichere dir jetzt dein kostenloses Beratungsgespräch. Wir zeigen dir, wie du dein Kapital so nutzt, dass es dich langfristig trägt. 👉 Jetzt starten mit Selma

Mag. Niklas Linser

Niklas Linser ist bei Selma Finance für Marketing und Inhalte rund ums Investieren verantwortlich. Seit über zehn Jahren beschäftigt er sich mit digitalen Finanzlösungen und der Frage, wie Geldanlage für alle einfacher und verständlicher wird. Er hat internationale Wirtschaftswissenschaften studiert und übersetzt bei Selma komplexes Finanzwissen in klare Worte – ob es um ETFs, langfristigen Vermögensaufbau oder Ruhestandsplanung geht. Sein Ziel: Finanzthemen so erklären, dass sie nicht nur verständlich, sondern auch nützlich sind – für alle.

LinkedIn