ETF Sparplan Schweiz 2026: Dein Guide

In der heutigen Schweizer Finanzwelt ist der Begriff "ETF Sparplan Schweiz" zum Synonym für smartes langfristiges Investieren geworden. Was genau ist ein ETF und warum sollte er ein wesentlicher Bestandteil eines Sparplans sein? Finden wir es heraus.

ETF-Sparplan Schweiz: Warum immer mehr Menschen lieber investieren als sparen

Sparen auf dem Bankkonto bringt kaum noch Zinsen – und viele fragen sich: „Wie lege ich mein Geld sinnvoll an, ohne ständig den Markt beobachten zu müssen?“ Genau hier kommt der ETF-Sparplan ins Spiel.

Mit einem ETF-Sparplan kannst du in der Schweiz ganz einfach regelmässig investieren – bereits ab kleinen Beträgen, breit gestreut, kostengünstig und ohne stundenlange Recherche. Trotzdem nutzen ihn bisher nur rund 24 % der Schweizer:innen – viele lassen Chancen ungenutzt, weil sie denken, Investieren sei kompliziert. Laut einer Studie gehen sogar Schweizer:innen lieber zum Zahnarzt als zu ihrem Bankberater.

Dieser Guide zeigt dir Schritt für Schritt, wie du 2025 smart mit ETFs startest:

✔ Was ein ETF-Sparplan ist und wie er funktioniert

✔ Welche Fehler du vermeiden solltest

✔ Welche Rendite du erwarten kannst

✔ Und wie dir Selma Finance ein Portfolio zusammenstellt, das wirklich zu dir passt

Falls du Unterstützung benötigst, helfen wir dir natürlich gerne. Mit Selma Finance erhältst du ein individuelles ETF-Portfolio welches auf dein Finanzleben zugeschnitten wird. Du kannst Selma unverbindlich testen.

Was ist ein ETF?

Starten wir mit den Basics. Ein ETF (eng. Exchange Traded Fund) ist auf Deutsch ein börsengehandelter Fond. Somit ein Investmentfonds, dessen Anteile an einer Börse handelbar sind. ETFs halten mehrere Vermögenswerte wie Aktien, Anleihen oder Rohstoffe. Ein ETF zielt darauf ab, die Performance eines bestimmten Index nachzubilden und bieten Anlegern die Möglichkeit, die Renditen eines breiten Marktes oder Sektors zu erzielen, ohne jede einzelne Aktie kaufen zu müssen.

Es gibt zahlreiche ETFs, die unterschiedlichste Indizes und Branchen abbilden. Von globalen Aktienindizes über spezifische Branchen bis hin zu Rohstoffen und Anleihen – für fast jeden Anlagegeschmack gibt es somit einen passenden ETF. Mehr über die Grundlagen und Vorteile von ETFs erfährst du in unserem ETF-Guide.

Vorteile von ETFs – deshalb sind sie so beliebt

Investieren mit ETFs bringt zahlreiche Vorteile. Die wichtigsten vier Vorteile werden hier zusammengefasst.

- Diversifikation – breiter investieren, weniger Risiko: Der grösste Vorteil von ETFs ist die Risikostreuung, die sie bieten. Mit einem einzigen ETF können Anleger:innen Zugang zu hunderten, wenn nicht sogar tausenden Wertpapieren haben. Mit einem einzelnen ETF kann man also bereits eine sehr breite Streuung für sein Portfolio erzielen. Alle Infos rund um Diversifikation und warum sie für dein Portfolio so wichtig ist, findest du in diesem Artikel.

- Liquidität – jederzeit flexibel handeln: Liquidität bezeichnet, wie schnell und einfach ein Vermögenswert in Bargeld umgewandelt werden kann. ETFs werden an Börsen gehandelt, was bedeutet, dass sie während des Handelstages zu Marktpreisen gekauft oder verkauft werden können. Man kann sie somit sehr schnell und einfach verkaufen.

- Kosten – langfristig sparen mit tiefen Gebühren: Geld anlegen kostet immer Geld. Deshalb ist es enorm wichtig, genau auf die Kosten zu achten. ETFs haben den grossen Vorteil in der Regel kostengünstig zu sein. Diese Kosteneffizienz macht sie vor allem für langfristige Investor:innen attraktiv.

- Transparenz – jederzeit wissen, worin du investierst: Da ETFs bekannte Index nachbilden, kann man jederzeit die Zusammensetzung des Indexes im Internet abrufen. So können Anleger:innen in sogenannten Factsheets immer genau sehen, wo ihr Geld investiert ist.

Nachteile von ETFs – diese Punkte solltest du kennen

Leider gibt es keine perfekte Anlage. Auch ETFs bringen ein paar Risiken und Nachteile mit sich.

- Kein schneller Reichtum – Geduld ist gefragt: Wer in ETFs investiert, geht einen Kompromiss zwischen Rendite und Risiko ein. Durch die breite Diversifikation wird das Risiko gestreut, was zwar vor grösseren Verlusten schützt, aber auch zu geringeren Renditen führt.

- ETFs schlagen den Markt nicht: ETFs sollen die Performance ihres zugrunde liegenden Index nachbilden. Das bedeutet, dass sie den Markt nicht übertreffen werden, auch wenn einzelne Komponenten innerhalb des ETF dies könnten.

- Überangebot – die Auswahl kann überfordern: Wie wichtig ist es dir, die komplette Kontrolle über dein Portfolio zu haben? Möchtest du nur in Firmen investieren, von denen du auch komplett überzeugt bist? Wer in ETFs investiert, gibt hier teilweise die Kontrolle ab, was dazu führen kann, dass in Unternehmen oder Sektoren investiert wird, an die du persönlich nicht unbedingt glaubst oder die nicht unterstützen möchtest.

- Grosse Auswahl, schwierige Entscheidung: Mit Tausenden verfügbaren ETFs weltweit kann die Auswahl des richtigen ETFs eine Herausforderung sein. Im Jahr 2022 gab es global 8'753 ETFs! Jeder einzelne verfolgt eine andere Strategie, bildet einen bestimmten Index nach oder deckt eine andere Branche ab. Diese Fülle an Optionen kann es für Anleger:innen schwierig machen, den ETF zu finden, der am besten zu den individuellen Anlagezielen passt.

Den besten ETF in der Schweiz finden – so gehst du vor

Die ETF-Suche in der Schweiz kann schnell überfordern: Es gibt tausende ETFs, unzählige Indizes – und nicht immer ist der günstigste auch der beste. Damit du den passenden ETF für deine Anlagestrategie findest, solltest du auf ein paar zentrale Kriterien achten.

Diese Kriterien helfen dir bei der ETF-Auswahl in der Schweiz

Damit deine ETF-Auswahl langfristig erfolgreich ist, beachte diese Schlüsselkriterien:

- Diversifikation – breit gestreut investieren: Achte darauf, dass dein ETF breit gestreut ist. Das bedeutet: Der ETF sollte nicht von wenigen Unternehmen, Branchen oder Ländern dominiert werden. Ein globaler ETF wie der MSCI World sorgt für eine breite Streuung und minimiert das Risiko.

- Ertragsverwendung – Ausschüttend oder thesaurierend? Überlege, ob du lieber ausschüttende ETFs bevorzugst, bei denen Dividenden direkt ausbezahlt werden, oder thesaurierende ETFs, bei denen die Erträge automatisch reinvestiert werden. Thesaurierende ETFs sind oft steuerlich effizienter, da sie weniger Gebühren verursachen.

- TER – Wie hoch sind die laufenden Kosten? Die TER (Total Expense Ratio) zeigt die jährlichen Gesamtkosten des ETFs in Prozent an. Niedrigere Kosten bedeuten mehr Rendite für dich. Wähle ETFs mit möglichst tiefen TER-Werten, um Gebühren langfristig gering zu halten.

- Grösse und Alter – Wie stabil ist der ETF? Ein ETF sollte mindestens ein Jahr am Markt sein und über ein Fondsvolumen von mindestens 100 Mio. CHF verfügen. So vermeidest du das Risiko einer möglichen Schliessung aufgrund fehlender Nachfrage.

Was ist besser: Thesaurierende oder ausschüttende ETFs?

Bei der Auswahl eines ETFs spielt die Ertragsverwendung eine zentrale Rolle. Es gibt zwei Arten von ETFs:

- Thesaurierende ETFs: Hier werden die Erträge, wie Dividenden oder Zinserträge, automatisch reinvestiert. Das bedeutet, deine Gewinne werden direkt genutzt, um neue Anteile zu kaufen. So profitierst du langfristig vom Zinseszinseffekt – und sparst gleichzeitig Wechselkurskosten sowie Börsen- und Stempelabgaben.

- Ausschüttende ETFs: Bei dieser Variante werden die Erträge direkt auf dein Konto ausgezahlt. Das gibt dir mehr Flexibilität, da du frei entscheiden kannst, wie du die Gewinne nutzen möchtest.

Wie funktioniert ein ETF Sparplan konkret?

Ein ETF Sparplan funktioniert wie ein moderner Banksparplan – nur smarter. Du wählst einen monatlichen Betrag, der automatisch in einen oder mehrere ETFs investiert wird. So baust du langfristig Vermögen auf, ohne aktiv handeln zu müssen – und profitierst vom Zinseszinseffekt.

Starten kannst du je nach Anbieter schon ab 50 bis 100 CHF pro Monat. Auch Einmalzahlungen sind möglich – ideal für Bonuszahlungen oder Erbschaften.

Welche Vorteile bringt ein ETF Sparplan?

Ein ETF Sparplan ist ideal für alle, die langfristig Vermögen aufbauen wollen:

✅ Automatisches Investieren – ohne ständiges Nachdenken

✅ Breite Streuung, weniger Risiko – dank globaler ETFs

✅ Günstige Gebühren – oft deutlich tiefer als bei aktiv verwalteten Fonds

✅ Flexibilität – du kannst Pausen einlegen oder die Rate ändern

✅ Langfristig profitierst du vom Zinseszinseffekt

Der grösste Vorteil: Einmal eingerichtet, läuft dein ETF Sparplan von selbst – ideal für Berufstätige, Sparer:innen oder Einsteiger:innen.

ETF Sparplan Anbieter in der Schweiz: Deine Möglichkeiten

In der Schweiz gibt es keine klassischen ETF-Sparpläne wie in Deutschland. Stattdessen setzen sich digitale Vermögensverwalter durch – mit smarter Technologie und persönlicher Beratung.

Selma Finance ist eine der beliebtesten Lösungen für ETF-Sparpläne in der Schweiz. Das bekommst du bei Selma:

🧠 Automatische ETF-Auswahl basierend auf deinem Anlageprofil

🌱 Nachhaltige und kosteneffiziente Portfolios

💬 Persönliche Betreuung – auf Wunsch sogar mit Expert:innen-Gespräch

Mit Selma startest du ab CHF 2'000 und, erhältst ein Portfolio, das laufend an deine Lebenssituation angepasst wird.

👉 Hier erfährst du, wie du deinen persönlichen ETF Sparplan mit Selma einrichtest.

Kurz gesagt

Ein ETF Sparplan ist wie das Schweizer Taschenmesser der langfristigen Anlagemöglichkeiten – kostengünstig, effizient und für jeden Geldbeutel geeignet!

Für wen lohnt sich ein ETF Sparplan in der Schweiz?

Ein ETF-Sparplan ist eine flexible und kostengünstige Anlageoption, die für verschiedene Anlegertypen geeignet ist. Hier sind einige der Hauptgruppen, die von einem ETF-Sparplan profitieren können:

- Langfristige Anleger:innen: Diejenigen, die ihr Geld investieren und es über Jahre oder sogar Jahrzehnte wachsen lassen möchten.

- Regelmässige Anleger:innen: Aufgrund der geringen Kosten eignen sich ETFs optimal für einen Sparplan. Wer also regelmässig investieren möchte und von Zinseszinses profitieren möchte, sollte in ETFs investieren.

- Risikobewusste Anleger:innen: Anleger:innen, die eine breite Exposition gegenüber verschiedenen Märkten und Sektoren wünschen, ohne einzelne Aktien auswählen zu müssen.

Es ist jedoch zu beachten, dass ETF-Portfolios möglicherweise nicht für Daytrader oder diejenigen geeignet sind, die schnelle, kurzfristige Gewinne suchen.

Welche Rendite bringt ein ETF Sparplan wirklich?

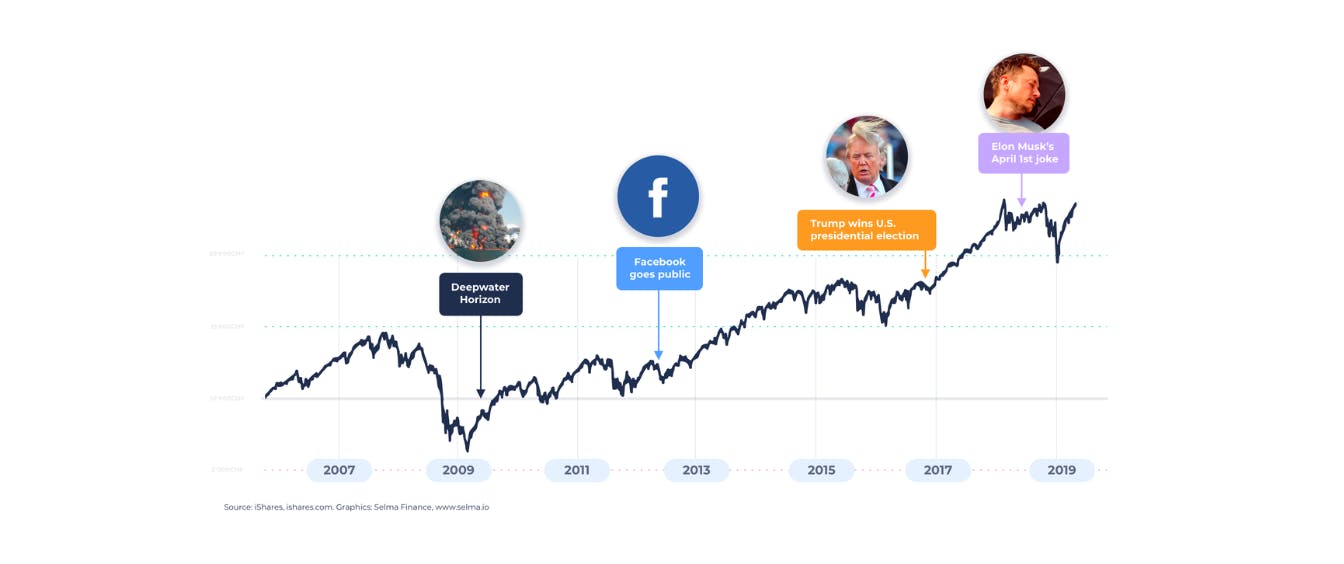

Es ist wichtig zu verstehen, dass die bisherige Performance nicht auf zukünftige Ergebnisse hinweist. Historische Daten bieten Einblicke, aber Marktbedingungen, geopolitische Ereignisse und andere Faktoren können die Performance von ETFs beeinflussen. Schlussendlich kann keiner in die Zukunft sehen und eine fixe Rendite versprechen.

So sieht die durchschnittliche Rendite historisch aus

Eine in der Anlagewelt häufig zitierte Zahl sind die "berühmten 7%". Viele Expert:innen benennen diese 7% oft als die durchschnittliche jährliche Rendite, die man erwarten könnte, wenn man langfristig in ETFs investiert. Tatsächlich haben historische Daten gezeigt, dass solche Renditen in der Vergangenheit erreichbar waren. Es ist jedoch wichtig, diesen Wert mit Vorsicht zu betrachten. Die Zukunft ist unvorhersehbar, und obwohl 7% ein historischer Durchschnitt waren, könnten zukünftige Renditen höher oder niedriger sein.

Warum du Schwankungen einplanen solltest: Volatilität einfach erklärt

Es ist auch wichtig zu verstehen, dass diese 7% nicht eine glatte, gerade Linie nach oben waren. Der Weg zu diesem Durchschnitt hat viele Höhen und Tiefen gesehen. Es gab Jahre mit signifikanten Gewinnen, aber auch Jahre mit großen Verlusten. Der Aktienmarkt ist von Natur aus volatil, und obwohl der langfristige Trend nach oben zeigt, sind kurzfristige Schwankungen ein natürlicher Teil der Anlagelandschaft.

Mehr zum Thema Rendite und Wertentwicklung findest du in unserem Artikel 5 Tipps zum Thema Wertentwicklung.

Vergiss nicht!

Im Wesentlichen dienen die berühmten 7% als nützlicher Benchmark. Es ist wichtig, realistische Erwartungen zu setzen, die Risiken zu verstehen und auf die Schwankungen des Marktes vorbereitet zu sein. Ein langfristiger Anlagehorizont und ein diversifiziertes Portfolio können helfen, Unsicherheiten zu navigieren und deine finanziellen Ziele zu erreichen.

Diese ETFs haben sich in der Schweiz bewährt

Die Performance von ETFs ist mit dem von ihnen verfolgten Index verknüpft, und historische Daten bieten Einblicke in das, was Anleger erwarten könnten. Werfen wir einen Blick auf einige bekannte ETFs

MSCI World ETF – global investieren mit über 1’600 Aktien

Der MSCI World ETF ist einer der bekanntesten globalen Aktien ETFs. Er zielt darauf ab, die Performance des MSCI World Index nachzubilden. Mit circa 1’600 Aktien aus mehr als 20 Ländern bietet der MSCI World eine starke Diversifikation. Es ist jedoch zu beachten, dass es eine deutliche Neigung zum US-Markt gibt. Zu den Top-Unternehmen in diesem ETF gehören oft Giganten wie Apple, Microsoft und Amazon.

Der MSCI World verzeichnete zwischen 1978 und Juli 2023 eine durchschnittliche jährliche Wachstumsrate von ca. 10%.

MSCI Switzerland ETF – in die Schweizer Wirtschaft investieren

Der MSCI Switzerland ETF verfolgt speziell die Performance des Schweizer Aktienmarktes. Er spiegelt die Ergebnisse des MSCI Switzerland Index wider und investiert in 40 der umsatzstärksten Unternehmen des schweizer Aktienmarktes. Dieser ETF bietet Anleger:innen die Möglichkeit, in die robuste Schweizer Wirtschaft einzusteigen, wobei die Top-Bestände oft renommierte Unternehmen wie Nestlé, Roche und Novartis umfassen.

In den letzten 30 Jahren erzielte der iShares MSCI Switzerland ETF eine durchschnittliche Rendite von 8,71% pro Jahr.

S&P 500 ETF – Zugang zum US-Markt mit den grössten Tech-Unternehmen

Einer der weltweit bekanntesten ETFs, der S&P 500 ETF, verfolgt die Performance des S&P 500 Index. Dieser Index umfasst 500 der grössten US-Unternehmen und deckt etwa 80% der verfügbaren Marktkapitalisierung ab. Er ist die erste Anlaufstelle für diejenigen, die sich dem US-Aktienmarkt aussetzen möchten. Zu den Top-Beständen in diesem ETF gehören in der Regel grosse US-Unternehmen wie Apple, Google (Alphabet) und Facebook (META).

In den letzten 30 Jahren verzeichnete der S&P 500 eine durchschnittliche jährliche Wachstumsrate von 7,52%.

Nachhaltig investieren mit ESG- und SRI-ETFs

Viele Anleger:innen suchen nicht nur nach finanziellen Renditen, sondern möchten auch, dass ihre Investitionen ihre Werte widerspiegeln. Hier kommen SRI (Socially Responsible Investing) und ESG (Environmental, Social, and Governance) ETFs ins Spiel.

Was sind SRI-ETFs und welche Kriterien erfüllen sie?

SRI-ETFs, auch bekannt als Socially Responsible Investing ETFs, legen den Fokus auf Unternehmen, die bestimmte ethische und nachhaltige Kriterien erfüllen. Diese ETFs schließen oft Unternehmen aus, die in unethischen Geschäftspraktiken tätig sind, wie etwa in den Bereichen fossile Brennstoffe, Tabak oder Waffen. Stattdessen investieren sie in Unternehmen, die einen positiven Einfluss auf Umwelt und Gesellschaft haben, wie solche mit einem geringen CO2-Fußabdruck, fairen Arbeitsbedingungen und guter Unternehmensführung. Anlegerkönnen so sicherstellen, dass ihre Investitionen im Einklang mit ihren persönlichen Werten stehen und gleichzeitig die Vorteile von Diversifikation und Liquidität nutzen.

Wie funktionieren ESG-ETFs und worauf achten sie?

ESG-ETFs investieren in Unternehmen, die hohe Standards in den Bereichen Umwelt, Soziales und Unternehmensführung erfüllen. Diese ETFs berücksichtigen Umweltfaktoren wie den CO2-Fußabdruck und den Einsatz erneuerbarer Energien, soziale Aspekte wie Arbeitsbedingungen und Vielfalt sowie Governance-Praktiken wie Transparenz und Ethik im Management. ESG-ETFs ermöglichen Anleger:innen, ihre Portfolios nach nachhaltigen und verantwortungsbewussten Kriterien zu gestalten, während sie von der Diversifikation und Liquidität profitieren, die ETFs bieten. Diese Anlageform fördert langfristig nachhaltiges Wirtschaften und soziale Verantwortung.

Mehr über nachhaltige Anlageoptionen erfährst du in diesem Blogartikel über ESG- und SRI-ETFs.

ETF Sparplan & Steuern in der Schweiz: Das musst du wissen

Die steuerliche Behandlung von ETFs ist für Anleger:innen in der Schweiz ein wichtiger Faktor. Hier sind die wesentlichen Punkte, die du kennen solltest:

- Keine Kapitalertragssteuer:Kursgewinne aus ETFs sind für Privatpersonen in der Schweiz grundsätzlich steuerfrei, solange sie nicht als professionelle Anleger:innen eingestuft werden (z. B. durch häufiges Trading oder Nutzung von Fremdkapital).

- Verrechnungssteuer: Schweizer ETFs, die Dividenden ausschütten, unterliegen einer Verrechnungssteuer von 35 %. Diese kann jedoch in der Steuererklärung zurückgefordert werden.

- Thesaurierende vs. ausschüttende ETFs: Auch bei thesaurierenden ETFs (die Erträge automatisch reinvestieren) müssen die reinvestierten Erträge in der Steuererklärung als steuerpflichtiges Einkommen angegeben werden.

- DA-1 Rückforderung: Wer in ausländische ETFs investiert (z. B. US-ETFs), kann durch das DA-1-Formular oder das R-US 164 einen Teil der einbehaltenen Quellensteuern zurückfordern.

💡 Tipp: Besonders bei internationalen ETFs lohnt es sich, auf die steuerliche Effizienz zu achten, um unnötige Doppelbesteuerung zu vermeiden.

Unsere 5 besten Tipps für deinen ETF Sparplan

Nachdem du dich intensiv mit der Welt der ETFs und ihren Vorteil und Nachteilen beschäftigt hast, werfen wir einen Blick darauf, was du beachten solltest, bevor du loslegst. Hier sind die besten Tipps zum Einstieg:

Tipp 1: Baue einen Cash-Puffer auf bevor du loslegst

Bevor du mit dem Investieren startest, gehe sicher, dass du einen Cash-Puffer hast. Ziel ist es, 3-6 Monatsausgaben auf einem leicht zugänglichen Konto zu haben. Dieser Polster kann dir in Notfällen helfen und verhindert, dass du deine Investitionen vorzeitig verkaufen musst.

👉 Cash-Puffer aufbauen? So gehst du vor.

Tipp 2: Diversifiziere dein ETF Portfolio

Über ETFs und Diversifizierung haben wir bereits im Detail geschrieben. Nur in einen, oder ein paar ETFs zu investieren reicht nicht aus. Jeder ETF fokussiert sich auf ein Land oder einen Sektor. Somit ist es zu empfehlen in mehrere ETFs aus verschiedenen Sektoren und Regionen zu investieren.

👉 Hier erfährst du mehr zur richtigen Diversifikation mit ETFs

Tipp 3: Wähle das richtige Risikoniveau

Es gibt ETFs in allen möglichen Varianten, von konservativen Anleihe-ETFs bis zu aggressiven, technologieorientierten ETFs. Verstehe die Risiken jedes einzelnen und wähle die, die zu deiner Risikobereitschaft und deinem Anlagehorizont passen.

👉 Wie Riskant ist eigentlich investieren?

Tipp 4: Investiere immer regelmässig

Anstatt einen hohen Betrag auf einmal zu investieren, ziehe regelmässige Investitionen in Betracht. Diese Strategie, oft als “Durchschnittskosteneffekt” bezeichnet, erlaubt es dir, deine Investitionen über die Zeit zu verteilen, den Einfluss von Marktvolatilität zu reduzieren und vielleicht die durchschnittlichen Kosten deiner Investitionen zu senken.

👉 Mehr zum Durchschnittskosteneffekt und warum er sinnvoll ist

Tipp 5: Mache einen Plan und halte dich daran

Krisen wird es immer geben. Deshalb ist es wichtig, eine klare Strategie zu wählen und sich daran zu halten. Vermeide impulsive Entscheidungen aufgrund kurzfristiger Marktbewegungen. Denk daran, es geht nicht darum, den Markt zu timen, sondern die Zeit im Markt zu nutzen.

👉 Finde heraus wann der richtige Zeitpunkt um zu starten ist.

Mit der richtigen Strategie und diesen Tipps an deiner Seite steht deinem Erfolg in der Schweizer ETF-Landschaft nichts mehr im Weg.

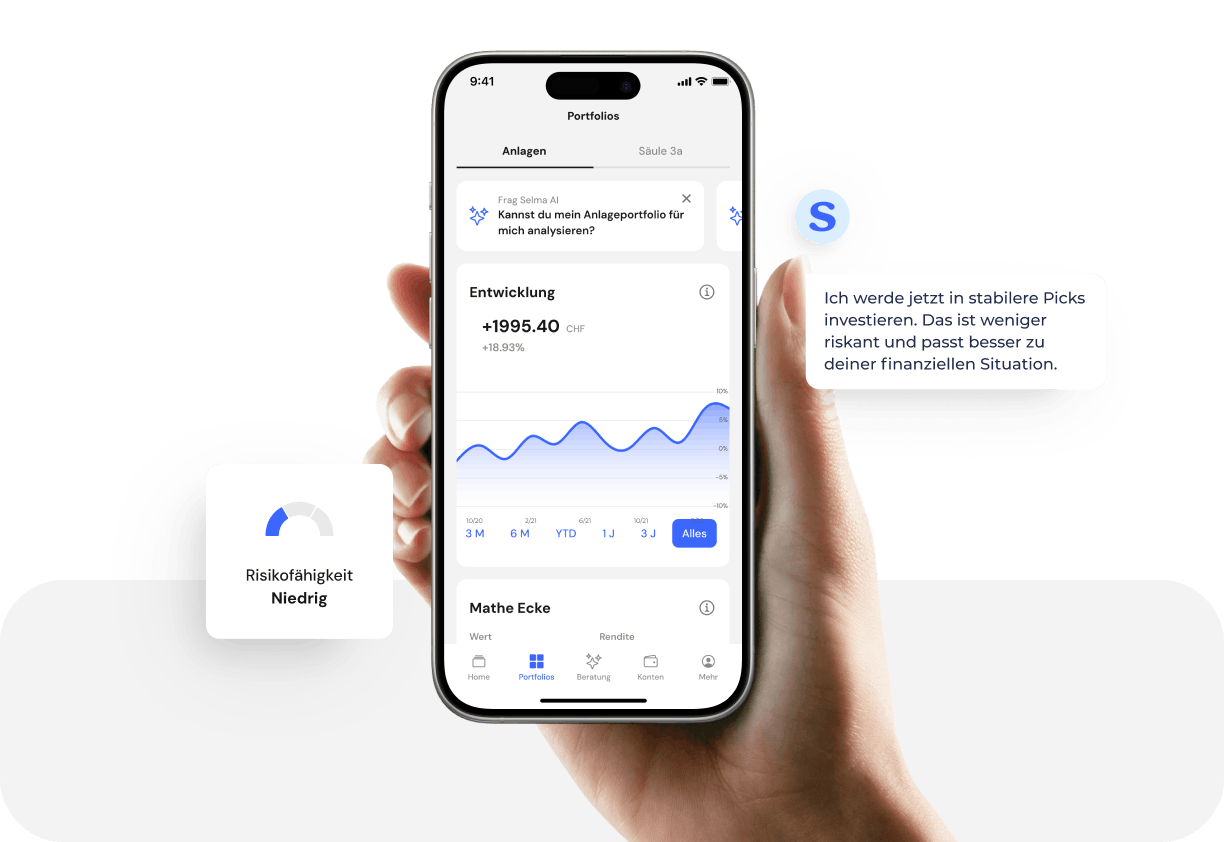

Selma Finance: Dein smarter ETF-Sparplan für langfristigen Vermögensaufbau

Du möchtest dein Geld langfristig und sorgenfrei anlegen – ohne stundenlange Recherche oder komplexe Entscheidungen? Mit Selma erhältst du genau das: Ein auf dich zugeschnittenes Portfolio, das sich flexibel an dein Leben anpasst – einfach, transparent und automatisiert.

Seit 2016 vertrauen bereits über 15.000 Schweizer:innen auf Selma, um ihr Vermögen sicher und langfristig zu vermehren. Als FINMA-reguliertes Unternehmen garantieren wir höchste Standards in puncto Sicherheit, Transparenz und Nutzerfreundlichkeit.

So funktioniert Selma - in vier einfachen Schritten:

- Starte mit einem Chat: Meld dich einfach kostenlos an und chatte 5 Minuten mit Selma über deine finanzielle Situation, Anlageziele sowie Werte.

- Erhalten deinen persönlichen ETF-Plan: Basierend auf deinem Chat erstellt Selma für dich einen individuellen Investmentplan. Selma zeigt dir nicht nur in welche ETFs du investieren solltest, sondern auch wie du am besten startest.

- Eröffnen dein Konto online: Alles, was du benötigst, ist ein Laptop oder Smartphone sowie deinen Ausweis. Du kannst dein Konto in nur 5 Minuten online eröffnen

- Lehn dich zurück: Selma kümmert sich automatisch um Alles.. Sie kauft deine Investments für dich ein und hält deinen Investmentplan immer up-to-date mit deinem Finanzleben sowie dem Finanzmarkt.

Deine Vorteile mit Selma:

- Individuelle Lösung: Bei Selma wissen wir, dass jede und jeder Anleger:in einzigartig ist. Genau deshalb erhältst du bei Selma einen individuellen Investmentplan, der auch zu dir und deinen Zielen passt.

- Einfach online: Kein komplizierter Papierkram und keine langen Wartezeiten. Mit Selma ist investieren kinderleicht. Eröffne dein Konto online in nur 5 Minuten und behalte deine Anlagen via App im Auge.

- Automatisch für dich gemanagt: Nachdem dein individueller ETF-Investmentplan erstellt wurde, übernimmt Selma das Steuer. Deine Investments werden für dich gekauft und automatisch an Marktveränderungen angepasst.

- All-in-One Gebühr: Selmas Preismodell richtet sich nach deinem Investitionsvolumen. Je mehr du investierst, desto günstiger wird die Gebühr. Dank der Automatisierung liegt diese Gebührenstruktur im Durchschnitt dreimal niedriger als bei traditionellen Schweizer Banken.

- Niedriger Startbetrag: Starten kannst du schon mit 2’000 CHF. Dieser Betrag ist notwendig, damit wir dir ein global breit diversifiziertes Portfolio erstellen können.

- Diversifiziertes Portfolio: Selma setzt auf einen global diversifizierten Investitionsansatz. Anstatt dich auf 2-3 ETFs zu beschränken, bietet Selma ein umfassendes Portfolio, das den gesamten Finanzmarkt abdeckt.

- Nachhaltiges Investieren: Selma kannst du auch nachhaltig investieren. Du erhältst weiterhin ein global diversifiziertes Portfolio, das aber komplett aus ESG- oder SRI-ETFs besteht.

Mag. Niklas Linser

Niklas Linser ist bei Selma Finance für Marketing und Inhalte rund ums Investieren verantwortlich. Seit über zehn Jahren beschäftigt er sich mit digitalen Finanzlösungen und der Frage, wie Geldanlage für alle einfacher und verständlicher wird. Er hat internationale Wirtschaftswissenschaften studiert und übersetzt bei Selma komplexes Finanzwissen in klare Worte – ob es um ETFs, langfristigen Vermögensaufbau oder Ruhestandsplanung geht. Sein Ziel: Finanzthemen so erklären, dass sie nicht nur verständlich, sondern auch nützlich sind – für alle.

LinkedIn